首家赴港上市的本土(tǔ)VC來(lái)了。

10月6日(rì),深圳市天圖投資管理(lǐ)股份有限公司(簡稱:“天圖投資”,股票代碼爲:01973.HK)正式在港交所上市。截至午盤,市值約34億港元。

天圖投資此次發行價爲6.5港元,募資淨額爲10億港元。天圖投資的基石投資者包括深圳市福田引導基金投資有限公司(“福田引導基金”),青島海明、青島海諾及青島金融(青島投資者,均由青島市人(rén)民(mín)政府最終控制),一共認購(gòu)6190萬美元。其中,福田引導基金認購(gòu)3090萬美元,青島海明認購(gòu)910萬美元,青島海諾認購(gòu)940萬美元,青島金融認購(gòu)1250萬美元。

深圳市天圖投資董事(shì)長王永華表示:“作(zuò)爲中國(guó)領先的私募股權投資機(jī)構,天圖投資一直緻力于推動中國(guó)消費品牌和企業發展,站(zhàn)在新的起點,我們将以本次港股上市爲契機(jī),持續尋求科(kē)技進步和消費變遷帶來(lái)的投資機(jī)會,以期爲廣大(dà)投資者帶來(lái)長期可(kě)持續的回報。”

01 首家“新三闆+港股”的創投機(jī)構上市路(lù)

中國(guó)有了第一家在“新三闆+H股”兩地上市的創投機(jī)構,也是首家赴港上市的内地創投機(jī)構。

據公開資料,天圖投資2015年(nián)11月挂牌新三闆,在2022年(nián)6月30日(rì)首次遞表港交所,當年(nián)11月通過聆訊後,沒有如(rú)期成功IPO,2023年(nián)2月上市進展顯示爲“失效”。今年(nián)3月,天圖投資二次沖擊港股,重新遞表港交所拟申請(qǐng)主闆上市,并在9月再次通過聆訊,到10月6日(rì)最終順利上市。

作(zuò)爲深圳老牌消費投資機(jī)構,天圖投資創立于2002年(nián),所投項目涵蓋創新消費、新型零售、消費科(kē)技等消費升級方向。在業界,天圖投資有“消費賽道狙擊手”之稱,此前投資了當時很少有主流投資者投資的休閑食品周黑(hēi)鴨;當時隻有16家門(mén)店(diàn)的奈雪的茶;并成爲小紅(hóng)書(shū)早期最大(dà)的财務投資者之一。

此外,飛鶴、百果園、奈雪的茶、愛回收、笑(xiào)果文化、八馬茶業、快(kuài)看(kàn)漫畫(huà)、江小白(bái)、蘑菇街、美味不用等、德州扒雞、飯掃光(guāng)、鳳凰醫療、慈銘體(tǐ)檢等衆多消費品類品牌,都(dōu)有天圖投資的布局身(shēn)影(yǐng)。

早年(nián)間,天圖用自(zì)有資金做PE投資,以投資Pre-IPO階段爲主,2012年(nián),天圖進行策略調整,将投資戰線收縮到消費領域。2017年(nián),天圖PE基金内部進行改革,分(fēn)别成立了VC、PE和并購(gòu)及控股投資事(shì)業部。一年(nián)後,天圖又設立天使基金,從(cóng)立項、内部探討(tǎo)、制定決策機(jī)制,到洽談LP、注冊備案,前後不超過90天。其中,天使基金由天圖VC基金核心團隊管理(lǐ),并延續獨立決策機(jī)制。

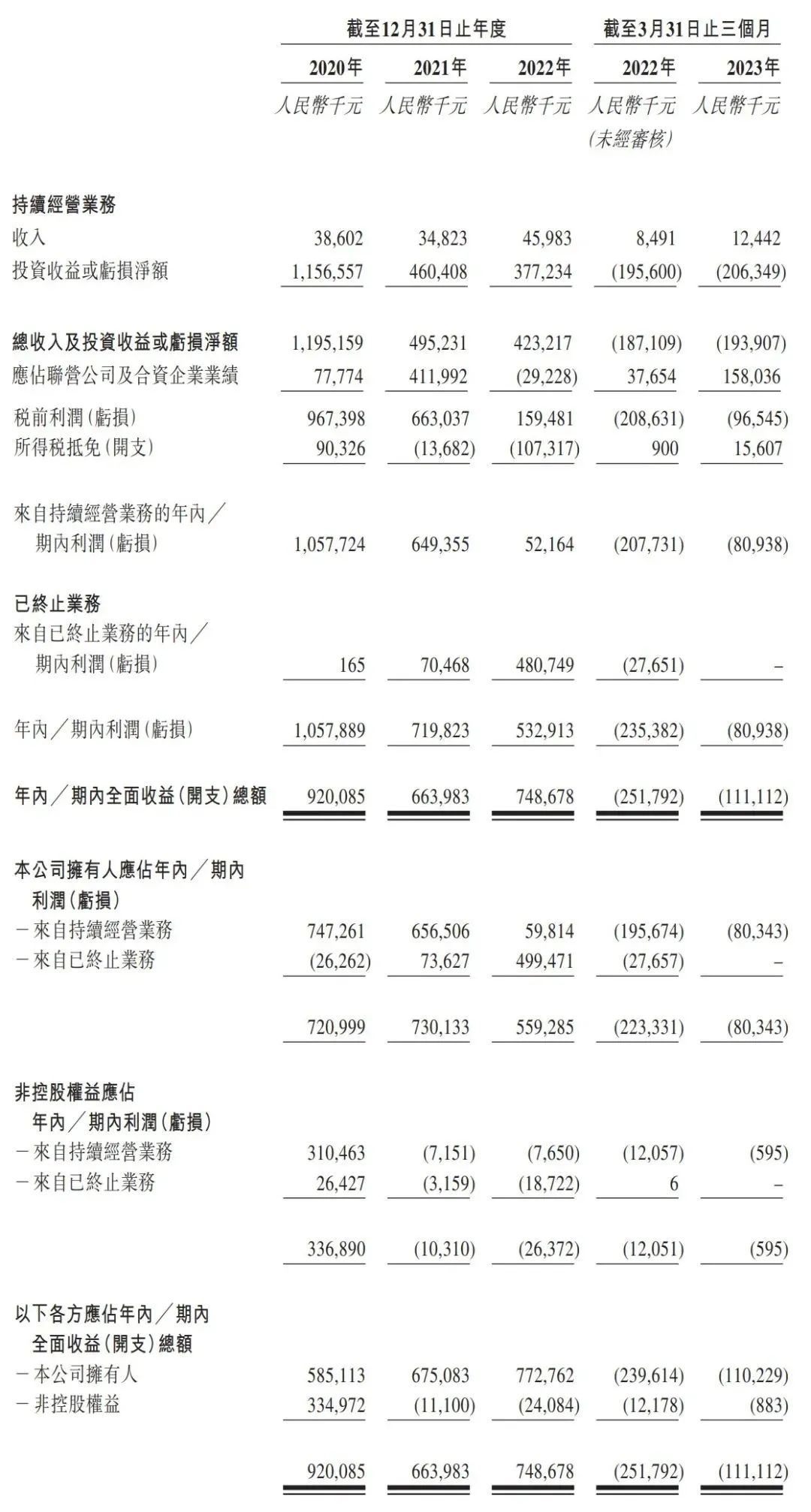

目前,天圖投資管理(lǐ)的基金類型包含人(rén)民(mín)币基金、美元基金。截至2023年(nián)3月31日(rì),該公司共計(jì)管理(lǐ)8隻人(rén)民(mín)币基金及3隻美元基金,總資産管理(lǐ)規模約人(rén)民(mín)币255億元。招股書(shū)顯示,2020年(nián)-2022年(nián)(簡稱報告期),天圖投資的收入分(fēn)别爲0.39億元、0.35億元和0.46億元,投資收益分(fēn)别爲11.57億元、4.60億元和3.77億元,相(xiàng)應的淨利潤分(fēn)别爲9.20億元、6.64億元和7.49億元。

對此,天圖投資解釋稱,“2021年(nián)收入減少,主要是由于公司的部分(fēn)在管基金開始退出投資,且于退出期或投後期間根據相(xiàng)關基金管理(lǐ)協議(yì)從(cóng)我們的基金中收取的管理(lǐ)費較少。而2022年(nián)收入增加,主要是因爲天圖興南(nán)自(zì)2021年(nián)12月31日(rì)起成爲未并基金,因此,其于2022年(nián)産生(shēng)的基金管理(lǐ)費用在公司的收入中呈列。”

關于2023年(nián)的業績情況,天圖投資2023年(nián)第一季度收入爲1244萬元,總收入及投資收益爲-1.94億元;持續經營業務期内虧損爲8094萬元。天圖投資2023年(nián)上半年(nián)營收爲2340萬元,上年(nián)同期的營收爲2090萬元;持續經營業務的期内虧損爲1.9億元,上年(nián)同期的期内虧損爲8660萬元。于2023年(nián)前六個月,天圖投資确認投資虧損淨額2.26億元。未計(jì)及并表基金的有限合夥人(rén)應占部分(fēn),公允價值下降的若幹被投上市及非上市公司主要集中在金融、食品以及交易及服務平台領域,部分(fēn)被若幹投資于2023年(nián)前六個月的投資收益所抵銷,例如(rú)飛算、德州扒雞、駿逸富頓、自(zì)如(rú)及作(zuò)業幫(按字母順序排列,包括基金所做的投資及直接投資)。

此外,天圖投資今年(nián)及未來(lái)三年(nián)内(2024-2026年(nián))到期的基金達8隻,這些基金總投資額高達86.13億元,但(dàn)是其中僅5.8億元的投資成本進行變現,變現比例僅爲6.7%。其中有1筆基金,即成立于2016年(nián)、存續期7年(nián)的天圖天投将于今年(nián)到期。天圖天投的投資組合公司包括優質消費企業,例如(rú)百果園,奈雪的茶和笑(xiào)果文化,這筆基金的投資金額達2.63億元。截至2022年(nián)12月31日(rì),天圖天投尚未退出其任何投資,已變現成本爲0。

天圖投資在招股書(shū)中表示,由于已退出的投資相(xiàng)對較少,與整體(tǐ)的投資規模相(xiàng)比,天圖投資基金的DPI(投入資本分(fēn)紅(hóng)率)及已變現公允價值相(xiàng)對較低。天圖投資在招股書(shū)中還(hái)提到,截至2022年(nián)12月31日(rì),在管基金中,Tiantu China Consumer Fund I,L.P.于2016年(nián)産生(shēng)負回報,由于其部分(fēn)被投公司業務增長放(fàng)緩;天圖興北于2021年(nián)産生(shēng)負回報;及天圖興北、天圖興鵬、Tiantu China Consumer Fund I,L.P.、Tiantu China Consumer Fund II,L.P.、Tiantu VC USD Fund I L.P.、唐人(rén)神及天圖天投于2022年(nián)産生(shēng)負回報,主要由于部分(fēn)上市被投公司的股票價格波動及若幹被投公司放(fàng)緩了其業務擴張。新成立的基金通常隻有成本而沒有投資收益,故公司的大(dà)部分(fēn)基金在成立後的第一年(nián)或第二年(nián)會錄得(de)虧損淨額。

02 新一輪創投機(jī)構上市熱(rè)潮來(lái)了?

關于創投機(jī)構上市,一直都(dōu)是行業内的關注焦點。業内人(rén)士普遍認爲,推動創業投資機(jī)構上市,有利于更好地利用直接融資推動創新創業,也能夠通過資本市場募集長期資本的方式解決“募資難”的問(wèn)題,促進創投機(jī)構實現品牌化、專業化、透明化、永續經營。

當前,僅有天圖投資一家内地創投機(jī)構通過 IPO 進入資本市場。與此同時,國(guó)内創投機(jī)構對探索上市的訴求十分(fēn)迫切,就(jiù)在今年(nián),私募投資機(jī)構博将控股有限公司(簡稱“博将控股”)也向港交所遞交了招股書(shū)。

從(cóng)國(guó)際經驗來(lái)看(kàn),海外的私募巨頭們早就(jiù)在2007年(nián)便掀起了上市潮——黑(hēi)石2007年(nián)在納斯達克上市,KKR在2010年(nián)上市,凱雷在2012年(nián)上市。

2014年(nián)4月29日(rì),九鼎集團正式挂牌新三闆,這也是國(guó)内私募基金管理(lǐ)機(jī)構“親身(shēn)”鏈接資本市場的首次嘗試。挂牌後,九鼎迅速獲得(de)數輪巨額融資,還(hái)先後拿下了公募基金和券商的牌照(zhào)。巅峰時期,九鼎集團旗下還(hái)擁有九信資産、中捷保險經紀、九恒金服、借貸寶等子公司,逐漸構築起全牌照(zhào)的金控版圖。

九鼎的先例在前,後續包括中科(kē)招商、矽谷天堂、信中利等私募股權機(jī)構均奔新三闆而來(lái)。據2015年(nián)全國(guó)股轉系統披露的數據顯示,當年(nián)全年(nián)新三闆完成融資1216億,而包括九鼎投資、中科(kē)招商等多家私募機(jī)構的融資累計(jì)超過了300億元。

然而,2015年(nián)末,證監會宣布暫停私募基金管理(lǐ)機(jī)構在新三闆挂牌和融資,并對前期融資的使用情況進行調研。而後續随着股轉系統對挂牌私募機(jī)構的整改,監管對金控集團政策的收緊,曾經輝煌的新三闆挂牌私募也落得(de)一地雞毛。

2021年(nián)1月,證監會行政處罰預先告知書(shū)顯示,九鼎集團因2014年(nián)二次定增中信批違規而受處罰,罰款60萬元;同時,公司控股股東因涉及小股東爲其代持股份被罰沒6億元。

對九鼎的處罰終于塵埃落定,而私募股權基金上市也再被重提。對于GP而言,上市并不隻是爲了擴充資本金,也是爲了讓LP的退出通道更加暢通,同時有利于爲員(yuán)工(gōng)實現股權激勵政策。正如(rú)今年(nián)博将資本遞交的招股書(shū)顯示,此次IPO所得(de)資金将用于維護及擴大(dà)高淨值客戶群體(tǐ);提高研究及投資能力以抓住戰略投資機(jī)會,持續爲中國(guó)高科(kē)技行業賦能;增加自(zì)有資金投資;繼續努力吸引、培養和留住有核心競争力的員(yuán)工(gōng)。

業界也十分(fēn)期待政策在創投機(jī)構上市方面能夠做出新的突破。2021年(nián)1月8日(rì),深圳市地方金融監管局發布《關于促進深圳股權投資持續高質量發展的若幹措施(征求意見(jiàn)稿)》,其中提到探索優秀股權投資管理(lǐ)機(jī)構上市制度安排,這是一條罕見(jiàn)的舉措。随後,2021年(nián)7月,廣州發布《關于新時期進一步促進科(kē)技金融與産業融合發展的實施意見(jiàn)》,提出鼓勵和支持創業投資機(jī)構通過上市等方式,形成市場化、多元化的資金來(lái)源。

而今,已有一家本土(tǔ)VC成功在港交所上市,也是爲國(guó)内VC/PE行業帶來(lái)示範。我們也期待着下一家上市的創投機(jī)構出現,開啓國(guó)内GP的上市“接力”之路(lù)。

文章(zhāng)來(lái)源于: 公衆号 母基金研究中心